A东南亚电力市场供需概况

老挝

根据美国能源信息署(EIA)数据,2016年老挝共发电297亿度,同比增加77%,其中水力发电179亿度,化石能源发电118亿度。同年用电量达到55亿度,同比增加15%。从老挝电力供需结构图中可以看出,2010年以前老挝的发电及用电规模一直保持平稳,部分时间甚至出现负增长的情况。2010年发电量开始显著增长,主要得益于上游水力发电厂的建设落成。化石能源发电则保持稳步缓慢增长的态势。

值得注意的是,根据消费数据推算可以看出老挝电力存在一定的消费缺口,但这并不表示老挝发电已经能够自给自足。由于电网铺设进度落后,老挝偏远郊区人口一直存在用不上电的问题,这一部分用电需求未计入统计口径当中,进而导致存在需求缺口的“假象”。

老挝全国电网系统分为北部、中部1区、中部2区、南部电网四个分区,包括高压(500kV、230kV、115kV)、中压(22kV—35kV)和低压(0.4kV—12.7kV)三种类型,以115kV线路为主,而500kV输变电线路总长不到100km,主要供老挝、泰国跨境电网使用。

截至2016年年底,230kV线路总长1371km,115kV线路总长5257km,35kV及以下线路总长45164km。老挝的输电网络还未实现全国覆盖,输配电网络目前仅覆盖了92.39%的家庭,四个分区也尚未实现高压等级的主干网连通,部分农村和偏远山区仍无电力供应,需要从泰国、越南和中国进口电力。电网输送可靠性方面,老挝电网单回路和单环结构较多,电源中心和负荷中心之间送电距离长,导致供电电能损耗大、可靠性低。老挝电网线损率处于持续攀升状态,截至2016年年底线损率达到13.41%,电网升级改造亟待推进。

我国向老挝出口电力规模呈现逐年下降的特征,根据我国海关总署统计数据,2015年我国向老挝出口2.5亿度电,至2018年下降至0.24亿度电,降幅达90%。

图为我国向老挝电力出口规模

缅甸

根据EIA数据,2016年缅甸共发电173亿度,同比增加17%,其中水力发电96亿度,化石能源发电76亿度。与老挝的发电结构相似,水力与化石能源是缅甸的主要发电方式。从缅甸电力供需结构图中可以看出,2000年以来缅甸发电规模持续扩大,2010年后增速上移,主要是受到化石能源发电容量增加影响。

缅甸的全国输电网由230kV、132kV、66kV的传输线路组成。大部分线路从北向南部署,连接北部的水电资源和南部的核心区域,尤其是仰光地区。目前,一条在双边协作项目(塞尔维亚、韩国、日本)支持下的500kV(454千米)的线路正在建设中。缅甸的配电网络由33kV、11kV和6.6kV的线路及设施组成。基于技术和非技术原因,传输配电损失约为20%(2003年为30%),为了减小这一损失,缅甸目前计划逐步淘汰6.6kV的配电线路,建设以11kV为主的配电线路,并扩展33kV线路的覆盖。随着电网升级工作逐步推进,缅甸用电规模增速有所扩大,2011—2016年平均增速达14.6%。

图为缅甸电力供需结构

与老挝相反,我国向缅甸出口电力规模总体处于持续增加的态势。根据海关总署统计数据,2014年我国向缅甸出口电力1.9亿度电,2018年增加至5.1亿度,增幅达160%。

图为我国向缅甸电力出口规模

越南

根据EIA数据,2016年越南共发电1582亿度,同比增加6%,其中水力发电635亿度,化石能源发电944亿度。越南电力市场体量远大于老挝及缅甸,其发电量是两国合计的三倍有余,用电量则超过七倍。与老挝、缅甸相似,水力与化石能源是越南的主要电力来源,但从体量上来看,化石能源占比更大。

越南的电力系统与其能源分布和国家地理分布相契合,水力发电是电源主力之一,遍布北部、中部和南部;燃煤电厂则主要分布在北部。南部从20世纪90年代开始发展了许多燃气电厂和少部分燃油电厂,从北到南以1条500kV输电线相连。自纵贯南北的500kV输电线工程于1994年完工以后,北部、中部、南部的系统开始联网运行。现在,越南电力系统的运作分为3个层次,国家负荷调度中心(NLDC)的下级机构为地区调度中心(RDC),而RDC的下级机构则为地方负荷调度中心(LDC)。RDC原设在各电力公司,管辖220kV和110kV系统。

另外,每个省几乎都设置LDC,管辖35kV系统。NLDC管辖13家发电厂和500kV系统,现引进法国制造的SCADA系统用于对43家主要发电厂、500kV变电站、220kV变电站的远程监控,同时NLDC和各发电厂及变电站间的通信将用光纤作为干线,用超短波联结。目前电网主要包括500kV、220kV、110kV和66kV等级。

由于越南用电需求相对庞大,我国向越南出口电力水平也相对老挝及缅甸更高。与此同时,出口水平近年来亦保持平稳,2018年约出口16亿度电,与近5年均值相近。

图为我国向越南出口电力规模

B东南亚电力市场定价机制及电价水平分析

老挝

老挝电力市场目前仍缺乏市场机制定价的身影。根据该国电力法,电价必须在社会经济条件的基础上由国家政府制定。同时,国内并未设立独立的对应管理机构。在保证电价稳定以及合理投资回报的前提下,电价结构由能源矿产部和其他部门合作研究,而政府享有各个时期各类电价的决定权。例如,若老挝电力公司(EDL)存在调整电价的需求,必须向能源矿产部提交电价提案,再交由老挝政府审议,获得批准后电价方可调整。由此可见,老挝电力定价并非市场供需体现的结果,而是政府主导使然。因此,老挝电价波动的频率也相对较低。

根据EDL统计,2018年老挝平均居民消费电价为724基普每度电,等同于8.59美分每度电,在全球电价范围当中处于较低的水平。但值得注意的是,以本币货币衡量的电价实际上处于持续攀升的状态,美币定价之所以在2016年出现回落是由于该国货币汇率加速贬值的缘故。

缅甸

缅甸电力定价以政府为主导。在相关原则、法规的指导下,由政府决定供应端及消费端电价,且供应端每次提出修改电价的诉求都需要向政府提交相关材料。根据缅甸电力能源部提供的法规文件,发电方上网电价会由相关政府部门基于以下几个方面制定:与终端用户需求合理匹配,覆盖发电相关成本;投资回报率与类似项目相近;长短期边际成本;配电及相关成本;实际电力消耗;在政策框架下,政府将鼓励偏远地区电力供应。由此可见,缅甸政府享有电力价格的最终决定权。

根据缅甸电力能源部的数据,缅甸每度电的平均生产成本约在110缅元至115缅元,而电费标准为家用电一度35缅元至50缅元;商业用电一度75缅元至150缅元。由于收费与成本不匹配,政府只能通过发放补贴的形式降低居民用电价格,故政府发电业务每年亏损,2016—2017财年亏损约4220亿缅元,2017—2018财年亏损6000亿缅元。因此,2019年7月1日起按照重新调整的电费标准进行收费。

越南

越南电力市场处于去监管的阶段。2006年,根据决议案26/2006/QD-TTg,越南政府开始推进建设市场化电力系统,并落实电力市场改革规划,以提高电力市场的竞争性与透明度。根据该规划,越南计划分三个阶段完成电力系统市场化建设:阶段一(2005—2014年),建立竞争性发电市场(VCGM),上游发电商允许以市场化价格向越南电力公司(下称EVN)销售电力,EVN是市场中唯一买方;阶段二(2015—2022年),建立电力批发市场(VWEM),发电商与配电商允许进入市场,EVN不再是唯一买方;阶段三(2022年后),建立电力零售市场(VREM),发电商、配电商、零售消费者均可参与。直至2018年,越南电力市场方完成阶段一向阶段二的过渡。因此,电力市场化建设的实际执行进度落后于原规划。

通常情况下,发电能力超过30兆瓦的发电站都要求参与VCGM,同时与EVN签署售电合约。换而言之,EVN仍是越南电力市场中具有重要影响力的参与者,发电商在满足合约供电的前提下才能将剩余电力通过VCGM售出。EVN合约价格与VCGM价格存在本质区别。前者价格通常每月调整一次,定价一般基于发电商的固定成本与变动成本以确保价格可以覆盖人工、原料、折旧、利息等开支。后者价格采取Capacity?Price+Market?Price的定价机制,Capacity?Price由越南电力监管局制定,Market?Price通过发电商卖出报价及越南电力监管局撮合形成,每小时变动一次。因此,目前越南电力定价机制仍存在政府管制因素,即便在相对市场化的VCGM价格当中,亦可见指导性操作的身影。

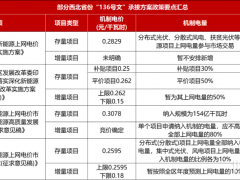

我国电价具备一定市场竞争力

根据国家能源局数据,2017年我国平均上网电价在0.38元每度电,其中广西最低,燃煤和水电上网电价平均0.31元每度电,其次是贵州,燃煤、水电、风电平均上网电价0.42元每度电;随后是广东及云南,上网电价均值分别为0.42及0.55元每度电。值得注意的是,云南太阳能发电厂的上网电价由于可获补贴而大幅高于其他发电形式,每度电达1.11元。若剔除太阳能发电,云南平均上网电价为0.36元每度电。

通过对比可以看出,我国发电企业在绝对价格上具有一定市场竞争力,这为双边或多边电力贸易打通了第一道桥梁。

C“一带一路”沿线电力缺口创造投资机遇

“一带一路”沿线国家丰富的能源资源尚未得到充分开发,能源和电力发展还处在相对粗放式的增长阶段。随着未来经济发展的不断加快,沿线很多国家的能源角色将逐步由能源供应者向能源消费者转变,加快电力基础设施的建设有助于促进相关国家的社会经济发展。其中,东南亚、南亚等国未来电力需求将保持高速增长,是“一带一路”电力合作的重点区域。

自然资源保护协会(NRDC)公布的《“一带一路”电力综合资源规划研究》显示,东南亚电力项目以及电网互联或成为“一带一路”政策下的合作重点。随着经济快速增长,电力需求高涨,但由于电力基础设施欠发达、开发水平落后,电力供给缺口较大,可用电力与开发资金短缺。火电是当前东南亚国家主要电力供应来源,如印度尼西亚、马来西亚、泰国、新加坡等现有火电装机占本国总装机的70%以上。结合马来西亚、印尼、泰国、越南、菲律宾、新加坡、文莱、东帝汶等国能源资源特征,火电在其电力供应中仍将处于主体地位。而地处湄公河流域的柬埔寨、缅甸和老挝,水能资源丰富,且开发程度较低,后续将加大水电开发力度,为配合系统运行,上述国家也将配合开发部分火电。

在东南亚区域中,大湄公河次区域与中国相邻。次区域各国中,泰国、越南电力需求较大,其中泰国国内能源资源较为贫瘠,需要大规模进口电力;越南本国煤炭资源较为丰富,具有大规模煤电开发潜力,同时需要进口一定规模外区电力。

缅甸、老挝、柬埔寨本国电力需求相对较小,同时能源资源特别是水能资源非常丰富,具有大规模外送电潜力。考虑到大湄公河次区域国家能源资源禀赋和电力需求,未来次区域电力合作的基本思路是开发次区域的能源资源特别是水能资源,建设水电、煤电、新能源发电等电源项目,完善各国电网主网架和配电网,在此基础上推动次区域电网的互联互通。

《“一带一路”电力综合资源规划研究》中指出,东南亚电力合作或成为“一带一路”沿线电力合作规划的第一阶段(2018—2025年)。其中,与我国接壤的缅甸、老挝及越南亦是我国电力出口的重要对象。

微信客服

微信客服 微信公众号

微信公众号

0 条