2022年底至2023年底,硅料价格经历了一场惊心动魄的过山车之旅。短短一年光景,从野性飙升的顶峰,急速跌向谷底,画出了一条让人心塞的下滑线。大起大落背后的大喜大悲,让光伏产业链几家欢喜几家愁。

当硅料价格逐渐逼近、跌破部分硅企成本价,硅企从盈利忧虑,逐渐转向生存压力。能否挺过这一波光伏产业链上游洗牌期,已不再是简单的价格战,而是一场事关成本控制的竞技。

在多晶硅生产环节中,电能消耗占比超30%,寻求低电价地区,成为了硅企的共同选择。

近年来,从硅企新建产能到老厂“搬家”,通威股份、大全能源、新特能源、协鑫科技等老牌硅企向低电价地区的集聚,体现出硅企对降低生产成本的核心诉求。

对于李雪琴而言,宇宙的尽头是铁岭。

那么对于硅企而言,宇宙的尽头,大抵是内蒙古、新疆、云南、四川等低电价地区。

第一部分

龙头硅料企业产能持续提升,

“落子”云南、内蒙古、新疆、四川

近两年,光伏行业的产能提升,好似脱缰野马,不可控、难言说。

硅料环节的产能扩充异常激烈,老玩家霸气加码产能扩充,新玩家也积极跨界参战,犹如一场混战。

而作为硅料环节四巨头的通威股份、大全能源、新特能源、协鑫科技也不含糊,纷纷抛出扩产计划,硅料环节狼烟四起。

据不完全统计,2022年,仅通威股份、协鑫科技、新特能源、大全能源四家龙头硅企的投产产能之合就达到33.4万吨。这一数字不仅反映了这些公司在硅产业中的领导地位,也凸显出他们对市场趋势的积极响应和战略布局。

在这一年里,他们不仅在既有生产线的基础上提高了生产效率,还纷纷投资建设新的生产线,以提升整体产能。这些新增产能主要集中在高纯度硅材料和特种硅材料的生产领域,以满足市场对高性能、高质量产品的日益增长的需求。

通过对四家龙头硅企工厂位置进行不完全统计,如果仔细观察,不难发现,他们不仅在产能上表现出色,在选址方面也颇具“英雄所见略同”的“巧合”。

四大龙头的厂房选址地点,主要集中在内蒙古、新疆、四川、云南等四省,所在位置主要集中在包头、乐山、准东等地。

这种巧合,究竟是心有灵犀,还是另有内情呢?

既是硅料企业,硅原料则是生产环节中不可或缺的一部分。

元素硅在地球中的含量相当丰富,约占地壳总重量的25.7%,仅次于氧元素。由于硅和氧之间存在强烈的亲和力,自然界中不存在游离态的硅。它主要以氧化物和硅酸盐的形式存在。其中,硅的氧化物主要有砂子、石英、水晶、紫石英、玛瑙、燧石和蛋白石等。而硅酸盐则包括花岗岩、角闪石、石棉、长石、粘土和云母等。这些硅化合物的开采构成了硅矿的主要来源。

内蒙古、新疆、云南等地作为中国的重要矿产资源基地,拥有丰富的硅石储量和优质的硅石品质,这为硅企在这些地区建立生产基地提供了有利的条件。

此外,内蒙古、新疆、云南等地还具有较为完善的基础设施和良好的投资环境,吸引了大批硅企前来投资建厂。当地政府也积极推动矿产资源的开发利用,为企业提供优惠政策和良好的营商环境,进一步促进了硅企的发展。

然而,对于硅料头部企业选择在内蒙古、新疆、四川、云南等地落户的决定性因素并非生产原料和招商政策,最大的吸引力来自于当地的工商业用电电价。

第二部分:

一年电费几十亿,

电价成硅企生产成本“压舱石”

实际上,对于那些在行业内打拼多年的领军企业来说,若从宏观角度审视其发展难题,最终都会将主要精力集中在如何实现生产成本的极致控制上。因为降低生产成本,就相当于获得了一笔无需纳税的额外可观收入。

在我国多晶硅企业的生产成本构成中,电力成本占据着举足轻重的地位。电力不仅直接用于生产设备运行,还涉及到加热、冷却等诸多环节。事实上,第一梯队硅企电费支出在生产成本中的占比通常控制在30%以内,部分二级三线硅企或超40%。因此,电力成本在多晶硅生产企业中占有相当大的比重。对于企业而言,合理控制电力成本已成为提高经济效益的关键因素。

这意味着,降低电费支出对于减轻企业负担、提高盈利能力具有至关重要的意义。

而在全国范围内寻找低价的工业用电区域建厂,则是硅企盈利的头等大事。

远距离输电成本将大幅增加,因此发电大省则存在着电能输送和消纳的双重难题,与其弃电,不如便宜出售。与寻找低电价区的硅企一拍即合。

四川、云南两省,水力资源丰富,内蒙古、新疆,则是煤电丰富。

由于电价成本涉及商业秘密,各硅企实际电价成本不得而知,但却可以分析出大致数值。

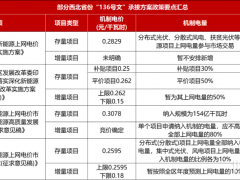

在取消优惠电价政策后,2022年12月16日,包头市电视台报道称:“包头市所有已经投产的光伏制造企业均已获得内蒙古自治区战略新兴产业电价的优惠。多晶硅、单晶拉棒企业的优惠电价大约为0.33元/度,组件、电池片等下游环节约为0.29元/度,为全国最低的电价之一。”

协鑫科技2023年一季度公告显示:“截至3月底,徐州项目颗粒硅现金成本约为34.24元/公斤,生产成本约为40.15元/公斤;乐山项目颗粒硅现金成本约为37.82元/公斤,生产成本约为46.19元/公斤。徐州项目及乐山项目的含税电价分别为0.62元/千瓦时及0.38元/千瓦时。”

协鑫科技乐山年产10万吨颗粒硅项目 来源:网络

新特能源在投资者互动平台回答时表示:“公司新疆生产线用电包括自备电厂发电和从国网买的电,平均下来综合电价约0.3元/度(含税)。目前,新疆生产线综合电耗为60度/公斤左右,生产1吨多晶硅需要1.1吨左右硅粉。”大本营位于新疆的新特能源,拥有煤矿及自备电厂,因此电力成本优势突出。

有知情人士表示,通威股份在云南保山的电价享受市一级地方政府优惠政策,度电价格应该在0.3元以下。本文按0.3元计算。

由于各地政府对于落户硅企的生产电价,都有相关优惠或补贴政策,因此各硅企的具体电价,或比本文统计估算的还要低一些。

电费支出到底对于硅企影响有多大,能够使得硅企不远千里,“迁徙”建厂?

透过2022年通威股份、大全能源年报,可以试着一探端倪。

硅料生产成本主要由原材料、人工工资、制造费用组成。

据2022年企业年报披露,通威股份和大全能源的硅料生产电费在生产成本的占比为29.77%、23.78%。

由公告数据计算得出,通威股份硅料生产电费支出为42.09亿元,大全能源硅料生产电费支出为18.51亿元。如果按度电价格0.3元计算,通威股份在2022年消耗了140亿/kw·h左右电能。

如果认为这个电费支出很惊人,就小看硅企的“吞电”能力了。因为看似巨量的耗电量,只是实际产量的耗电量,如果产能全释放,用电量将更加惊人。

据年报数据显示,2022年通威股份共生产硅料26.69万吨,也就是说,42.09亿元仅是26.69万吨硅料的电费成本。如果通威股份释放43万吨产能,电费将达到67.8亿元!

至此,已经不难看出硅企扎堆低电价区的核心诉求了。

在硅料技术突破之后,各硅企之间的工业硅每吨消耗其实差距已经不大,因此头部硅料企业的核心竞争力则是更低的电价成本。

借助通威股份2022年硅料产量及用电量数据,模拟电价每升高或降低1分时,成本的走势,数据与实际值存在偏差,旨在体现在超大体量的生产耗电下,电价对于控制成本的重要程度,仅供参考。

以0.3元/kw·h电价为基准点,当电价为0.29元/kw·h时,且用电量不变,生产26.69万吨硅料的成本将降低1.4亿元;同理,当电价每上涨1分时,成本则增加1.4亿元。

然而,从长远角度来看,不断扩充的产能势必对低电价区的供应能力提出更高的要求,因此电价走低的可能性并不太高。

硅企当然明白这个道理,逆向思考后得出结论——省电就是赚钱!

硅料生产耗电量排名前三的工序是熔化、脱碳和晶体生长。通过技术迭代,节省生产过程中的耗电量,则成为了硅企的技术攻坚方向。硅企通过技术迭代和优化,实现了在生产过程中减少能源消耗的目标。

以通威股份为例,通过多年来的努力,通威股份的改良西门子法(永祥法)不断迭代升级,成为了行业标杆。目前,通威永祥法已经发展到第八代,代表着全球晶硅制备的最高技术水平。

通威股份董事会主席刘汉元曾在通威股份的股东大会上提到:“同第七代相比,第八代会降低每吨2000~3000(元)的单位成本,单耗、能耗处于行业领先水平。随着不断迭代升级,会继续降低对工业硅原料的消耗。在单耗方面已经领先于德国的瓦克化学。”

在技术加持下,以通威股份为代表的硅企能耗不断下降。数据显示,通威股份(保山)硅料耗电量为45kw·h/公斤,远低于行业60kw·h/公斤的平均水平,这也意味着头部硅企的吨耗电量大幅低于60000kw·h/吨的行业平均水平。

如果以0.3元/kw·h电价计算,通威股份(保山)每吨硅料电费支出为13500元,远低于18000元的行业平均水平。

主要硅企不断通过技术迭代,节省电能支出的同时,也为自身面对行业下行周期时,打下了坚实的基础。

本次产业低谷期,来得更早一些,并且凶猛。

第三部分

价格战汹涌而至,

“拥硅为王”转向“成本为王”

在2022年的硅料高景气阶段,硅料的价格持续上涨,其最高价格已冲破32万元/吨,相较于2021年初,价格上涨了250%,这一数字创下了近十年来的新高。

于是,硅料环节不只是头部大佬在不断扩产,还叠加了光伏新玩家的持续进场,市场走势越发复杂。

根据企业公告数据,2022年青海丽豪、新疆晶诺和江苏润阳这三个新入场玩家在硅料产能方面表现出色,各自拥有5万吨的产能,总计达到15万吨。由于许多企业纷纷跟风扩大产能,预计2023年新玩家的硅料产能将达到118万吨。到2024年,总计划产能将继续增长至167万吨。

当多晶硅企业的产能过剩时,企业之间的竞争会变得更加激烈,为了争夺市场份额,企业可能会采取价格战等手段,导致企业的盈利能力下降,甚至出现亏损。产能过剩还可能引发企业的资金链问题。因为企业的生产能力无法得到充分地利用,企业的固定成本和运营成本会上升,而收入却无法满足支出,导致企业的资金链出现问题。这些问题不仅会影响企业的正常运营,也会影响企业的员工和股东的利益。

大迈步前行的产能,引发行业及投资者焦虑。

2023年,硅料价格不断下行,硅企们没能迎来“盛世辉煌”,却与残酷的价格战不期而遇。

2023年6月14日,中国有色金属协会硅业分会公布了最新的报价:本周硅料价格出现了近25%的跌幅,其最低价格甚至跌破了7万元/吨。受此影响,包括行业领军企业在内的不少多晶硅企业都暂停了出货。特别值得注意的是,这已经是国内硅料价格自2023年3月份以来的第14次连跌。

2023年11月22日,中国有色金属工业协会硅业分会公布的数据显示,本周N型硅料的交易价格范围为每吨6.8-7.2万元,成交均价为每吨6.88万元,较前一周下跌3.23%。同时,单晶致密料的交易价格范围为每吨6.0-6.4万元,成交均价为每吨6.22万元,较前一周下跌2.81%。

2023年12月7日,根据中国有色金属协会硅业分会最新披露的数据,本周,N型硅料成交区间在6.5-7万元/吨,成交均价为6.81万元/吨,环比下降0.15%;单晶致密料成交区间在5.9-6.2万元/吨,成交均价为6.04万元/吨,环比下降0.98%。

有业内人士表示,在典型状况下,多晶硅生产综合成本为6.6-7.5万元/吨(不含税)。新玩家硅料成本高于8万元/吨,也属正常。硅料暴跌破7万元/吨时,对于大多数二三线硅企而言,已经跌破成本价。当硅价跌破6万元/吨时,绝大多数的二三硅企要么选择惜售,要么选择停机检修。无论何种操作,都无法改变亏本的事实,新一轮产能出清正在进行中。

整个硅料环节,硅企上一秒还沉浸在“拥硅为王”的憧憬中,下一秒就被迫踏上“成本为王”的角斗场。

但对于一直绞尽脑汁与成本较劲的头部硅企而言,6万元/吨的硅价,并没有击穿他们的成本价,销售硅料,还有利润。

因为头部硅企玩家对于成本的高度控制,对标二三级硅企时,已经形成了降维打击。

据通威股份2023年公布的数据显示,高纯多晶硅的生产成本为3-4万元/吨区间。有业内人士分析:随着2024年包头和云南40万吨产能的释放,通威股份的硅料成本可以控制在3.5万元/吨左右,折合约35元/公斤。

在最近举行的业绩交流会上,通威副董事长严虎高调表示:“之前,公司每吨硅价格利润高于行业2万/吨。在今年硅料价格6万多的时候,通威拿到了市场70%-80%的利润。其他企业接近不赚钱,或者亏钱。之前我们比行业第二名每吨成本便宜两三千块钱,现在差距已经拉到了6000元至8000元,利润的差距扩大到了1万元。”

大全能源披露的数据显示,2023年前三季度硅料成本分别为53.5元/KG、50.3元/KG、51.4元/KG,取平均值可知大全能源的成本平均价在5.17万元/吨左右。

国信证券发布研究报告表示,随着新特能源准东10万吨及包头10万吨新投项目逐步爬产,公司2023Q4硅料单吨生产成本有望从23Q3的5.7万元/吨降至5.3-5.5万元/吨。

协鑫科技公开数据显示,乐山基地颗粒硅7月生产成本为35.68元/公斤,折合3.57万元/吨。但需要强调的是,颗粒硅与棒状硅相比,成本原本就低20%左右,因此,如果要与其他家的棒状硅相比时,则要加成处理。

结尾

硅料新玩家与老玩家相比,规模、成本、技术三方面优势均不“在线”。

或许在头部硅企眼中,绝大多数二三线产能只是昙花一现,充其量,只能称作“短期产能过剩”。

技术、资金、成本三个核心优势的闭环,才是长期立足不败之地的定海神针,除此之外,别无他法。

2023年,众硅企年度报表赢利能力的同比下挫,已成定局。在市场规律驱动下,去除硅料价格泡沫、洗牌市场后的成交量放量,才是光伏发展正途。

“市场的事情,交给市场解决。”

恒者恒强,不是业界地位上的欺凌,而是适者生存的法则。

微信客服

微信客服 微信公众号

微信公众号

0 条