总的来看,目前产业链博弈拐点已至,也看到了硅料价格下降,随着后续各环节新产能陆续释放与产业链内部自发的供需反馈调整,产业基本面边际改善清晰可见。本轮博弈过后,行业将继续朝着高景气度发展。

一、原材料组件

8月产业链各环节排产有明显改善:电池片环节,开工率明显提升,6月专业化电池厂商开工率一度下降至45%-65%,7月小幅改善,8月开工率有望恢复至70%左右。组件环节,经历6-7月去库存周期,8月排产改善,Top10企业开工率有望从65%-70%提升至80%左右。辅材环节,胶膜企业排产也相应有所提升。

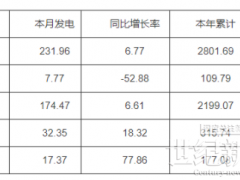

硅片自7月第一周起已是五连降。8月4日,中国有色金属工业协会硅业分会发布了多晶硅料的最新价格。国内单晶复投料价格区间在197-208元/kg,成交均价为204.2元/kg,较上周下降0.92%;单晶致密料价格区间在195-206元/kg,成交均价为201.7元/kg,较上周下降0.59%;单晶菜花料价格区间在193-204元/kg,成交均价为198.7元/kg,较上周下降0.4%。硅片行业整体利润率偏低,毛利率在6%-7%,净利率在3%-4%。后续随着辅材降价、硅料价格与组件价格博弈清晰、大尺寸占比提升,盈利有望不断修复。

多晶硅企业大多产能布局在9月,目前国内大部分硅料生产厂家装置以运行正常为主。随着前期检修的厂家复工,市场供应压力缓解。下游硅片出货速度下降,上周硅片价格变动不大,隆基部分型号小幅下降,成本下滑缓解了一定下游成本压力,但下游仍利润微薄,组件采购有放缓趋势。型号为一级太阳能料的多晶硅国内目前主流成交价在100000-120000元/吨,单晶硅料主流区间在200000元/吨左右。

电池片和组件企业普遍认为,7月价格连降后已逐渐释放出回暖讯息,下半年经营情况有望好转;而在硅料厂商看来,成交价格随行就市,在硅片需求支撑下,硅料价格难以出现大幅波动。2021年降到180元的可能性不大,应该不会低于200元。目前的组件价格逼近下游电站可接受价格临界点,若组件价格持续上涨,则势必会超过电站的承受能力。如若后期硅料价格无下探迹象,下游电站的装机量可能会有所下调,明年四大主链都在一定程度上存在过剩的可能。在主流统计之外,东方希望、青海丽豪等企业都宣布了积极的扩产计划,实际进度可能根据市场行情调整。据某一企业分析师透露,“无论怎么算,到2022年底,国内多晶硅产能都将超过100万吨,严重过剩,届时硅料价格很可能低于9万元。”

尺寸方面,182依然占据主流,186、166其次,210市场占有率最低。现有设备大多可接纳182,采用210需要较大固定资产投资,对现有设备作出调整,因此下游接受度不高,。

光伏行业景气,光伏设备行业规模持续扩张。光伏组件行业展现出极高的扩产积极性。行业前三的一体化龙头企业市场份额明显提升。据PVInfolink统计数据显示,2021上半年全球组件出货排名前三的企业分别为隆基股份、天合光能、晶澳科技,垂直一体化厂商凭借“品牌+渠道+成本”优势,快速提升市占率,TOP 3厂商对比去年同期出货增长超80%以上,TOP10厂商上半年组件出货量约70.5GW,突破同期7-8成的市场份额。

二、逆变器

逆变器出口量超预期,国内龙头厂商质优价廉加速出海,市占率持续提升,未来三年行业仍处高增长状态。21年6月组件出口额4.24亿美元,同比增长59%,环比增长27%。21H1逆变器出口额合计达到21.10亿美元,同比增长60%。

作为分布式光伏领域逆变器市占率超40%的优质龙头锦浪科技,在8月券商评级中维持增持评级,意味着光伏逆变器将持续稳定发展。中信证券认为,2021年逆变器出货量有望达16GW左右,全球份额料将进一步增至约10%。在海外储能市场持续爆发式增长的带动下,储能逆变器订单储备饱满,有望贡献重要业绩增量,扩大长期增长空间。

三、辅材

作为“双碳”目标下光伏产业链中重要的构成,伴随能源结构的调整,未来光伏装机量将会大幅提升,光伏玻璃市场需求呈爆发式增长。

国内光伏玻璃龙头信义光能8月率先披露了2021年半年报。数据显示,信义光能今年上半年实现收益80.749亿港元,同比增长74.7%;净利润30.724亿港元,同比增长118.4%。碳中和远景目标让包括光伏玻璃在内的光伏产业前景一片光明,但从去年开始整个行业一窝蜂的建设,造成行业正常发展轨迹出现短期波动,光伏玻璃产业一片繁荣的背后也需面对未来短期内仍受产品售价下滑、光伏装机量增速放缓等供应链问题产生的连锁反应的影响。光伏玻璃厂商未来应继续实施成本管控、提升运营效率和开发新产品以减少行业带来的不利影响。

微信客服

微信客服 微信公众号

微信公众号

0 条