6月16日,深圳市瑞能实业股份有限公司(下称“瑞能股份”)深交所创业板IPO申请获受理。

据了解,瑞能股份的主营业务为锂电池检测设备及锂电池后段生产线的研发、设计、生产和销售,该领域被认为是技术壁垒较低、国内外差距较小、国产化率较高的产业。在瑞能股份之前,同行业企业先导智能、杭可科技已先后成功登陆深交所创业板和上交所科创板。

锂电池后段生产线业务下滑

据招股书,2018—2020年,瑞能股份营收分别为3.72亿元、3.81亿元和3.03亿元,净利润分别为9343万元、9907.3万元和5165.27万元,总体呈下滑趋势。

瑞能股份表示,2020年公司业绩下滑,主要是受银隆项目和新能源汽车补贴退坡的影响,公司锂电池后段生产线业务收入有所下滑。

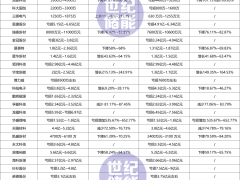

数据显示,锂电池后段生产线和锂电池检测设备是瑞能股份的主要收入来源。2018—2020年,瑞能股份锂电池后段生产线业务营收分别为2.39亿元、2.26亿元和8601.96万元,占公司总营收的64.42%、59.31%和28.46%;锂电池检测设备业务营收分别为1.09亿元、1.41亿元和1.95亿元,占比分别为29.32%、37.09%和64.68%。

“2018年和2019年,公司锂电池后段生产线收入主要来源于客户格力智能,最终用户为银隆新能源。但由于银隆新能源自身生产经营的原因,相关的项目建设进度慢于预期,银隆新能源出现验收、回款不及时的情况。”瑞能股份表示,公司作为银隆新能源的供应商之一,也受到了一定影响。由于银隆项目占用了公司大量的资金和人力资源,因此公司在银隆项目基本解决回款问题前,采取较为稳健的经营策略,选择性的承接长期合作伙伴、客户资质良好或毛利率较高的项目。

2019年,在完成银隆项目验收和回款后,瑞能股份开始积极开拓锂电池后段生产线业务。但从业绩表现来看,锂电池后段生产线业务营收尚未恢复到之前的规模。“由于锂电池后段生产线业务具有单个项目规模较大,不同生产线的技术路线、技术难度存在差别,因此新业务开拓一般需要数月时间,包括接触客户、根据不同项目定制化的提供生产线方案、与客户进行多轮的沟通和论证、取得客户对公司方案的认可等。”瑞能股份解释。

与头部锂电池厂商合作有限

锂电池后段生产线领域拓展新客户到底难在哪?

据德邦证券,锂电池生产涉及前段、中段、后段设备。锂离子电池电芯的生产程序,一般分为极片制作、电芯组装、后处理等三大步骤,后段后处理涉及分容化成、检测设备等,产值占比约35%。

东吴证券指出,后段设备技术壁垒较低,国内外差距较小,国产化率较高。随着锂电池下游产品更新换代加速,以及锂电池技术和制造工艺不断更新,电池制造商和设备商之间的联系将更加紧密,这加快了锂电池生产线后处理设备的更新换代速度。同时,未来驱动设备采购的因素除了新增产能还有存量产能的更新改造。

另一方面,随着新能源汽车补贴退坡,行业整合后集中度不断提高。在此背景下,后段设备商的客户资源,以及和下游企业保持稳定、紧密的关系十分重要。

而据招股书,瑞能股份前五大客户变动较大。2018年和2019年,格力智能是瑞能股份的第一大客户,占比分别达到60.01%和49.92%;同年,瑞能股份对前五大客户的销售收入占主营业务收入的77.07%和69.92%。而因银隆项目验收和回款不及时,瑞能股份不再与格力智能合作后,瑞能股份前五大客户大换血。2020年,瑞能股份的第一大客户为孚能科技,后者为2019年公司第三大客户,此外四个客户无一和2018年、2019年的前五大客户重合。

对此,瑞能股份表示,主要客户变动较大主要是由行业政策、下游客户投资进度和经营状况等多种因素所决定的。尽管公司积极维护现有客户并拓展新客户以提升自身持续盈利能力,但仍存在因客户出现较大变化而对持续盈利能力产生不利影响的风险。

瑞能股份还称,为抓住市场机遇快速进入头部锂电池厂商供应商体系,提高品牌知名度,公司对部分锂电池后段生产线项目进行了一定的让利,致使2018—2020年,公司锂电池后段生产线业务毛利率分别为39.27%、35.92%和22.16%,呈下降趋势。

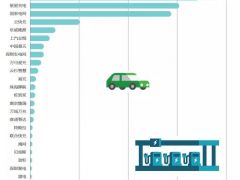

但截至2020年底,和瑞能股份密切合作的头部锂电池厂商仍比较有限。据高工产业研究院数据,2020年国内动力电池装机量排名前五的企业分别为宁德时代、比亚迪、LG化学、中航锂电和国轩高科,市占率分别为50.90%、14.33%、10.41%、6.08%和5.15%,合计超86%。其中,仅有比亚迪是2020年瑞能股份的前五大客户。

值得一提的是,在国内动力电池装机量排名第六至十五的企业中,也只有一家企业是瑞能股份的前五大客户,这些企业的市占率已不及2%。

应收账款周转率逐年降低

记者发现,在瑞能股份营收总体萎缩的情况下,其应收账款占却逐年提升。

据招股书,2018年末至2020年末,瑞能股份应收账款的账面价值分别为6326.36万元、8224.58万元和1.002亿元,占当期营收的17.01%、21.56%和33.03%,金额和占比均有所上涨;应收账款周转率分别为4.3、4.74和2.98,逐年降低。

同时,2018年末至2020年末,瑞能股份存货的账面价值分别为1.85亿元、9125.5万元和1.37亿元,占各期末流动资产的比例分别为29.42%、15.66%、20.28%;存货周转率分别为4.3、4.74和1.46,总体呈下降趋势。

另外,2018—2020年,瑞能股份经营活动产生的现金流量净额分别为-7912.15万元、1.77亿元和3150.35万元,波动较大。

对此,瑞能股份称,2020年,随着公司新拓展的锂电池后段生产线业务逐步推进,导致2020年末公司应收账款、存货等流动资产同比有所增长,导致2020年经营活动产生的现金流量净额低于净利润。但如果公司不能及时回笼资金,经营活动产生的现金流量净额可能出现负数或处于较低的水平,同时若公司不能及时获取融资,将导致业务运营资金不足,进而对公司的财务状况和生产经营带来不利影响。

本次冲刺创业板IPO,瑞能股份拟募资3.76亿元,其中1.94亿元用于“锂电池检测设备产线建设项目”,6543.18万元用于“锂电池储能产品产线建设项目”,6572.88万元用于“研发中心建设项目”,另外5000万元用于补充流动资金。

对于拓展储能电池领域,瑞能股份表示,随着锂离子电池的成本下降,锂电池储能将迎来快速发展。锂电池储能产品产线建设项目是公司利用锂电池检测设备研发的关键技术,围绕锂电池使用生命周期开发锂电池储能产品,将丰富公司产品结构,打造又一盈利重要支撑点,提高公司抵抗市场风险能力。

在受理瑞能股份IPO申请后,深交所将关注公司哪些方面,又会提出什么质疑?本报将持续关注。

微信客服

微信客服 微信公众号

微信公众号

0 条