有趣的是,中利集团筹划的收购标的正是深圳市比克动力电池有限公司,与光伏公司一样都会受到政策面的影响,如当前以及未来一两年内,国内市场对韩日电池企业(LG、松下、SK等)的开放程度等等。

另据质押公告:截止2017年5月3日,中利集团实控人王柏兴累计被质押的公司股份合计2.08亿股,占其直接持有公司股份的77.67%,占上市公司总股本的32.43%。复牌后的中利集团仅下跌了8.38%,颇有些躲过了531新政的意思,但股价维持震荡是否另有原因呢?

1

现金流与应收账款之谜

在光伏企业中,近几年投资现金流净额连续多年为负是较为常见的现象,但连续多年经营现金流净额为负则比较少见。在当前经济环境下,经营现金流量净额持续为负意味着上市公司承受危机的能力值得投资者忧虑。

如中概股阿特斯太阳能(3.67 -0.27%,诊股)(CSIQ.O)在2014年至2017年,经营现金流净额分别为16.22亿元、26.86亿元、-19.29亿元、13.32亿元;然而中利集团却分别为-12.45亿元、-6.47亿元、-13.46亿元、-5.92亿元,2018年一季度经营现金流净额仍为-3.34亿元。

针对现金流问题,深交所曾向上市公司发去年报问询函,中利集团也于2018年6月11日发布了回复公告。而事实上,早在今年的3月5日,深交所就对上市公司发出过问询函。这两次问询函均有针对应收账款的问题,而在前次问询函的回复公告中,中利集团披露了截至2017年末金额较大的应收账款情况,具体项如下:

但引人注意的是,中利集团在2017年年报中公布的前五大客户详细情况却似乎与之不大一样,尤其是客户F的高达25.11亿元的应收账款更是让人查找而不可得:

然后我们再来看3月14日披露的这个回款比例的含义。若回款不算在披露的应收账款金额内,那么客户F当年收入总金额或应为25.11亿元÷(1-26%)=33.93亿元,这又与当年扶贫项目合计30.88亿元的金额不大匹配;但若回款算在披露的应收账款金额内,客户A的期末结余应收账款为9.54亿元×(1-60%)=3.82亿元,与客户2、客户3也有差距。

2

扶贫倒比商业赚

事实上,除光伏以外,中利集团还有阻燃耐火软电缆、铜导体、电缆料等业务。然而,上述应收账款的问题大都与光伏相关,这也让我们对上市公司的光伏业务尤其是扶贫光伏业务拥有更多兴趣。

据2017年年报,光伏组件及电站是中利集团营收占比最高的项目,占比高达54.45%。其中,光伏组件及电池片在近五年内增长十分迅猛,2013年至2017年营业收入分别为10.6亿元、12.97亿元、14.17亿元、31.43亿元、46.92亿元。

无论是2016年年报还是2017年年报,中利集团均披露其组件产能为2.2GW;而光伏组件的生产量分别为1258兆瓦、1781兆瓦。理论上来说,产能利用率应该分别为57.18%、80.95%,但是上市公司却在年报中称,产能利用率分别为77%、超过95%。中利集团到底是怎么计算产能利用率的呢?

至于电站业务,上市公司在2017年开展了光伏扶贫电站业务:截至2017年期末,上市公司光伏扶贫电站当年签约520兆瓦,累计签约2377兆瓦,开工建设1283兆瓦。

2017年年报称:“光伏电站业务以光伏扶贫电站开发建设(EPC+分布式)为主,是电站业务利润贡献的重点。改善了以往受制于集中式电站建设指标分配、商务转让谈判耗时、应收款回收延期等不可控制因素影响而导致业绩确认波动的情况。”

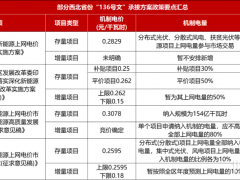

上述的“指标分配”、“谈判耗时”、“回款延期”等不可控因素诚然会导致业绩确认波动,但是,这些因素会否影响到毛利率呢?中和明略查询2017年年报后发现,中利集团商业光伏电站和扶贫光伏电站的毛利率分别为18.81%、29.60%。

扶贫竟比商业高了不止10个百分点!这个“扶贫”是扶谁的贫?有业内人士称,其所在的光伏公司做的扶贫光伏电站毛利率较商业光伏电站毛利率为低,“因为扶贫要拿出来利润给扶贫户。”这就让我们对于中利集团的“扶贫更赚”的现象更感兴趣了。

2017年,中利集团扶贫光伏电站的销售量为481.53兆瓦,营业收入、营业成本分别为30.88亿元、21.74亿元,计算可知每兆瓦平均创收641万元、平均成本451万元。而以下是2012年至2017年,上市公司商业光伏电站的数据:

可见,无论是收入均价还是成本均价,中利集团2017年的扶贫光伏电站均低于商业光伏电站,前者分别是后者的85.81%、74.42%。更有意思的是,中利集团的收入、成本均价在2016年出现了跳升,这又会是什么原因呢?

3

人均营收激增

说了这么久光伏,我们须知:自2011年起,中利集团始为光伏。因此,我们将上市公司2012年至2017年的营业收入与员工人数做一个比对,尝试着从中找出点值得深思的地方:

可见,中利集团2012年至2016年人均创收的变化相对平稳,变化幅度均在25%以内;而到了2017年,上市公司人均创收从前一年内的132万元增至238万元,增幅达80.3%。

那么,导致中利集团2017年人均创收出现大幅增长的原因是什么呢?显然的一个事实是,上市公司2017年营业收入大幅增长71.94%,但员工人数却反而下降了4.58%。

中和明略观察了中利集团旗下的4家重要子公司:腾晖光伏、中联光电、中利电子、广东中德。通过比较子公司2016年、2017年的营业收入、员工人数、人均创收后,我们发现,答案或许就在这里:

上述“腾晖光伏”、“中联光电”、“中利电子”、“广东中德”分别指“苏州腾晖光伏技术有限公司”、“常熟市中联光电新材料有限责任公司”、“江苏中利电子信息科技有限公司”、“广东中德电缆有限公司”。

可见,对中利集团营业收入大增贡献最大的子公司正是腾晖光伏;而四家子公司中,中联光电、中利电子、广东中德社保人数都有增加,而人数降低的恰恰是腾晖光伏。

在2017年,腾晖光伏营业收入增幅达117.75%,社保人数减少20.47%。若员工人数与社保人数相近,则腾晖光伏在当年的人均营收激增了173.91%。即使把腾晖光伏2017年社保人数与2016年视作相同,且两年收入均分计算,其人均创收也高达256万元,远超过阿斯特的人均创收183万元。

微信客服

微信客服 微信公众号

微信公众号

0 条