氢能作为一种来源丰富、绿色减碳的工业原料和新型能源,类似于石油资源,兼具能源与材料双重属性,在“双碳”目标下展现出支撑绿色低碳发展的巨大优势,是未来可再生能源高效利用的重要载体、逐步实现能源转换替代的有效手段、推动工业制造低碳转型的关键介质,有望成为抢占科技发展制高点的重点抓手,对于推动我国加快实现碳达峰碳中和战略目标具有重要战略意义。面向新时期全社会碳减排重大需求,氢能产业宜与新能源、新材料、新装备产业协同共进,实现高质量突破发展。

一、氢能产业持续保持市场热度

2020年,国家发展改革委发布年度国民经济和社会发展计划,提出制定国家氢能产业发展战略规划。2021年10月,中共中央、国务院印发《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,要求加快构建清洁低碳安全高效能源体系,统筹推进氢能“制储输用”全链条发展;加强绿色低碳重大科技攻关和推广应用,推进可再生能源制氢等低碳前沿技术攻关,加强氢能生产、储存、应用关键技术研发、示范和规模化应用。国务院印发《2030年前碳达峰行动方案》,提出推动钢铁行业碳达峰,探索开展氢冶金、二氧化碳捕集利用一体化等试点示范;推动运输工具装备低碳转型,积极扩大氢能等新能源、清洁能源在交通运输领域应用;加快氢能技术研发和示范应用,探索在工业、交通运输、建筑等领域规模化应用。党中央、国务院“双碳”顶层设计文件发布,明确了氢能发展的主要任务。2022年,国家发展改革委、国家能源局印发《氢能产业发展中长期规划(2021-2035年)》,明确氢能产业的定位、目标,提出系统构建高质量发展创新体系、统筹推进氢能基础设施建设、稳步推进氢能多元化示范应用、加快完善氢能发展政策和制度保障体系等重点任务。

我国是目前世界最大的氢能生产及消费市场。据中国氢能联盟、中国石化经济技术研究院统计,2022年,我国氢气产能约4000万吨/年,产量约3300万吨。其中煤制氢产量占比达58.9%;高温和中低温焦化副产氢占比约20.0%;天然气制氢占比约16.3%;甲醇、轻质烷烃制烯烃副产尾气含氢占比约3.3%,电解水制氢占比仅1.5%。截至2022年底,我国氢燃料电池汽车保有量约1.3万辆,已建成加氢站380余座,规模位居国际前列。据不完全统计,全国有超过30个地方政府发布了氢气产业发展相关规划、实施方案、行动计划等,计划建设加氢站数量超1000座、燃料电池车达25万辆,产值规模达十万亿元级。同时,有超过1/3的央企计划进入氢能产业,借此推进绿色低碳转型。

氢能作为石化、化工领域传统原料和燃料,近年来在车用移动能源等应用领域热度不断提升,形成氢能新能源热点应用方向。围绕落实“双碳”目标,氢能作为一种高热值、高还原性、运用灵活的化学物质,不应再局限于发展氢燃料电池汽车方向,宜面向新能源、新材料,统筹推进钢铁、石化等工业领域高碳能源替代,二氧化碳资源化再利用,移动交通能源,建筑分布式能源等多领域创新应用,成为推动实现“双碳”战略目标的有力抓手。

二、“双碳”目标下氢能应用场景不断拓展

在交通领域,氢燃料电池汽车产销量有所提高但仍有较大差距,氢能作为交通能源使用规模仍然受限。据中国汽车工业协会统计,2022年我国燃料电池汽车产销分别完成3626辆和3367辆,同比分别增长105.4%和112.8%。截至2022年底,我国氢燃料电池汽车保有量约1.3万辆。氢能目前拥有极高的市场关注度,但相应消费尚未形成规模,其内在原因是氢能相关技术储备、企业实力,与氢能供应链、产业链、基础设施、市场培育、政策支撑等尚不健全产生的结构性矛盾。氢能在交通领域广泛推广应用,尚需全产业链探索过程,有待科学有序引导,从资源、装备、设施、价格等多维度逐步培育构建氢能交通体系。

在工业领域,紧扣“双碳”战略目标需求,氢能在工业减碳、二氧化碳资源化再利用等方面取得一系列创新示范成果,更加凸显其战略价值。如我国首个万吨级光伏绿氢示范项目——中国石化库车绿氢示范项目顺利产氢,制氢规模达到2万吨/年,项目贯通“光伏发电—绿电输送—绿电制氢—氢气储存—氢气输运—绿氢炼化”全流程,就近供应塔河炼化,替代现有天然气制氢,每年可减少二氧化碳排放48.5万吨,对炼化企业大规模利用绿氢实现碳减排具有示范效应。我国首个纯氢长输管道项目——中国石化乌兰察布至北京“西氢东送”输氢管道示范工程正式启动,并纳入《石油天然气“全国一张网”建设实施方案》,将用于替代京津冀地区现有的化石能源制氢及交通用氢,大力缓解我国绿氢供需错配问题,扩大绿氢应用地域和场景,助力能源转型升级。宁夏宝丰能源全球最大规模的2.4亿标方/年太阳能电解水制氢储能及综合应用示范项目即将建成投产,直供化工系统替代化石燃料制氢装置,生产高端化工品,每年预计减少煤炭消耗约38万吨、二氧化碳减排约66万吨,消减约5%装置碳排放总量。中国科学院大连化学物理研究所设计的千吨级液态太阳能燃料合成示范项目,于2020年10月在兰州新区建成并通过鉴定,利用可再生能源制氢,并与收集的二氧化碳催化合成甲醇,作为基础化工原料替代煤基产品,具有变革煤基原料路线、实现稳定化学储氢、安全运输和二氧化碳资源化利用等多种示范意义。2022年12月,河钢集团张宣科技在宣化建设的全球首个120万吨氢冶金示范工程一期全线贯通,采用富氢气体(焦炉煤气)零重整竖炉直接还原氢冶金技术,并在未来逐渐过渡至风能制氢、太阳能制氢等100%绿氢为还原气的氢冶金技术,推动无化石能源冶炼,能够使吨钢碳排放降低至0.5吨,每年可减排二氧化碳80万吨,碳减排幅度超过70%,同时生产每吨直接还原铁可捕集二氧化碳约125千克。2021年9月,连云港斯尔邦石化启动建设“二氧化碳捕集利用—加氢合成绿色甲醇—光伏级EVA新材料”产业链,二氧化碳直接减排量达15万吨/年,间接减排量达55万吨/年;同月,中国科学院天津工业生物技术研究所发表研究成果,利用氢气和生物技术实现二氧化碳人工合成淀粉,推动淀粉生产由农业种植向工业规模制造加速变革,开辟二氧化碳资源化利用新领域。由此可见,氢能面向新材料、实现碳中和的发展路径逐渐清晰,着力发展氢能在工业领域大规模应用,在“双碳”背景下有望更加凸显其绿色减碳的重大意义。

三、氢能产业发展尚需科学有序培育过程

(一)需关注地方政府与企业过度规划

据不完全统计,截至2022年底,全国有超过30个地方政府发布了氢气产业发展相关规划、实施方案、行动计划等,计划建设加氢站数量超1000座、燃料电池车达25万辆,产值规模达十万亿元级。同时,有超过1/3的央企计划进入氢能产业,借此推进绿色低碳转型。从目前情况看,氢气全产业链培育尚需稳步推进过程,但过热态势持续存在,地方政府与企业过早、过度规划,而无实际落实举措,长远看不利于氢气产业科学有序发展,需予以关注,避免过热。

(二)警惕盲目扩张煤基高碳氢源

我国目前仍以煤制氢方式为主。据测算,煤制氢生产过程中产生1吨氢气平均消耗煤炭约6吨-8吨,排放二氧化碳15吨-20吨,火电电解制氢碳排放量则更高。目前我国碳捕捉与封存技术、废水废渣综合利用技术等尚难以支撑煤制氢大规模低碳发展,短期内“两高”(高耗能、高排放)问题不易解决,需高度警惕盲目扩增煤基高碳氢气产能。

(三)制氢与用氢规模有待进一步协调匹配

我国氢气消费主要在石化、化工、焦化等行业,作为中间原料生产下游化工产品,约30%作为生产合成氨中间原料,约28%用于煤制甲醇中间原料,约27%用于炼厂用氢等,少量作为工业燃料使用。过度依赖氢燃料电池汽车等应用方式,短期内消纳能力有限,难以形成规模化用氢趋势。需研究推动氢气供给侧与消费侧规模相匹配,促进全产业链科学发展。

(四)氢气资源来源与市场需求亟需协调布局

我国煤炭与可再生能源等资源多位于三北地区,氢气应用场景则多分布在东部发达地区,氢气储存运输环节不容忽视,“西氢东输”是否可行有待论证。根据目前危化品安全运输管理规定,氢气公路运输一般使用传统钢瓶长管拖车,设置20兆帕运输压力要求,经济运输半径一般不超过200公里,运氢成本可达30元/公斤,与10元/公斤低成本氢源难以匹配,严重制约了氢气利用规模与经济性,亟需统筹优化氢源布局,大力推动氢气储运技术取得突破。

四、新时期氢能产业发展的重点任务

(一)以工业副产氢为切入点,加快建设绿氢供应体系

未来,氢能有望作为主体能源,成为我国能源体系的重要组成部分,也是我国实现“双碳”目标的重要可行路径。“以何种方式制取氢气”首先成为焦点问题,需要从全生命周期视角来审视发展氢能经济的能源和环境效益,将氢能的生产和消费统筹考虑、系统评估。

焦炉煤气提氢、合成氨驰放气、甲醇驰放气、炼厂制氢、烧碱工业副产氢、丙烷脱氢等工艺路线主要按自身用氢需求设计,形成循环利用系统,部分副产品燃烧排空。此类氢源若要转换为商品则需进一步挖潜,但可作为近期培育氢能产业的启动资源。经过一定工艺优化和改造提升,生产外供氢能资源,每年商品量有望超过300万吨,就近供应工业、交通、建筑等领域,一定程度上可发挥低碳减排和产业引导作用。

长期看,大规模太阳能、风力、水力等可再生能源及核能发电配套的电解水制绿氢将成为发展趋势。宜尽早明确低成本、高效率、长寿命、可推广的质子交换膜电解制氢(PEM)、高温固体氧化物电解制氢(SOE)等成套工艺技术;探索制定绿电绿氢交易核算、碳排放抵扣、环保优先等创新政策,合理规划产能布局,打通绿氢体系管理堵点,提高绿氢全生命周期经济性,打开广阔应用市场。

(二)注重工业能源领域应用,培育氢能市场规模基础

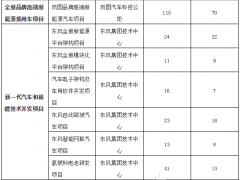

当前我国氢能消费主要在石化、化工、焦化行业,作为中间原料生产多种化工产品,少量作为工业燃料使用。从细分用途来看,最大应用领域是作为生产合成氨中间原料,消费占比约为30%;其次是生产甲醇(包括煤经甲醇制烯烃)中间原料,占比约为28%;再次是炼厂用氢,占比约为27%;第四是现代煤化工中煤间接液化、煤直接液化、煤制天然气、煤制乙二醇中间原料用氢气,占比约为10%;其他方式氢能利用占比约为5%。

据预测,2050年氢能在我国终端能源消费比重有望超过10%,氢能年需求量将超过1亿吨。其中,氢燃料电池汽车等交通用能占比可增至25%,近期可考虑重点发展矿山重卡、大货运输、工程机械、公共交通方向氢燃料电池汽车,布局集中、便于管理、易于推广,远期经济性提升后可逐步向小轿车方向拓展。氢化工、氢冶金、氢材料(如与二氧化碳合成甲醇等新型产业化路线)等工业用途约占65%,依然是氢能大规模应用优势领域,也是培育氢能全产业链的重要市场基础,近期宜提高技术开发和引导示范推广力度。此外,发展绿氢储能和家用分布式热电联供系统等,通过“电-氢-储-电”“电-氢-气”“电-氢-车”等转换,实现可再生能源削峰平谷、平滑新型电力系统、跨能源系统耦合等重要经济价值,也有望给整个能源系统带来颠覆性变革。由此,可考虑将氢能作为“新能源、新材料”深入理解,类比为“绿色石油”,由此构建产业体系,赋予氢能更大的产业和经济带动意义。

(三)统筹兼顾推进体系建设,做大全产业链价值规模

经过近年来不断探索,氢能发展焦点从最初的氢燃料电池汽车逐步拓展至能源、工业、建筑等多元化应用场景,从能源结构转型逐步上升至“双碳”目标实现路径,迫切要求氢能全产业链加快统筹协同发展。

在制氢端,围绕绿氢发展重点,需要协调可再生能源风光场布局和资源指标配置与制氢能力相适应;研究绿电绿氢电价政策改革,提升绿氢经济可行性;加快推进PEM、SOE制氢技术攻关和产业化装备制造能力提升,落实资源来源重要基础;探索分布式制氢可行性,重新制定氢能安全属性和管理规范,使氢能制取走出化工园区,更加灵活高效。

在储运端,我国可再生能源等资源多位于三北地区,而应用场景多分布在东部发达地区,储存运输环节不容忽视。在当前危化品安全运输管理规定、20兆帕运输压力要求、传统钢瓶长管运输拖车设备等条件下,30元/公斤运氢成本与最低10元/公斤制氢成本并不匹配,严重制约了氢能利用经济性。制定安全经济的氢能储运管理规定,加速推进管道输氢体系建设,研发液氢、固态储氢、化学储氢等新型长距离储运技术,发展高性能储运设备,成为突破氢能规模化发展“卡脖子”瓶颈的关键举措。

在应用端,以交通为代表的新型应用领域快速发展。氢燃料电池成套设备研发和规模化生产已取得长足进步,整车设计制造已有部分项目顺利投产,头部企业加速成长。各地加氢站陆续启动建设,发展形势向好。但仍需关注燃料电池关键部件自主化程度、相关标准规范制定进度等问题,理顺和营造良好的产业发展环境。

总体上看,氢能目前尚未达到大规模商业化临界点,仍需推动技术与市场、供应与需求“协同并进”。要避免经济价值预期过高、盲目追求市场扩张,应遵循“需求导向”原则,科学有序布局生产、储运及相关基础设施建设,推动氢能产业链、供应链各环节协同发展。

微信客服

微信客服 微信公众号

微信公众号

0 条