海上风电作为沿海省份布局重点,也是各大企业业绩的新增长点,将在2024年承担起更加重要的作用。

2023年第四季度,海上风电前期受到审批、环境保护等因素限制,江苏、广东沿海风电大省装机停滞,而随着新一轮海风项目启动,项目端进度明显提速,装机重返高速增长轨道,风电行业景气度回升。

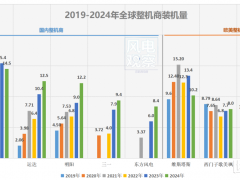

由中国海油集团发布的《中国海洋能源发展报告2023》中指出,海上风电装机重返高速增长轨道。预计全球海上风电累计装机容量预计达到7714万千瓦,同比增长28%,增速较2022年有较大回升。

中国海油集团能源经济研究院院长王震表示,2023年,我国海上风电建设节奏前慢后快,多省市推进项目竞争性配置,呈现从近海向深远海、从单体项目向大基地转变的趋势。2023年,中国海上风电累计装机容量预计达到3650万千瓦,同比增长19.8%,新增并网装机容量604万千瓦。

在年底国内海风招标回暖的带动下,2024年或迎来海上风电装机大年。国金证券表示,截至11月末,共有 9.6GW 海风项目未开工但已进行风机招标,预计项目均在 2024 年陆续开工。因此,中性/乐观预期下,预计2024年海风装机规模将达10/16GW,同增67%/167%。国联证券预计,2024年国内海风吊装/并网规模在10-12GW的确定性相对较高,现阶段展望 2025 年国内海风装机需求仍较为模糊。

迈向深远海

在国际能源局文件中指出,深海风场指在大于理论最低潮位以下 50m 水深的海域开发建设的风电场,包括在相应开发海域内无固定居民的海岛和海礁上开发建设的风电场。

相较近海风电面临的与近海养殖、渔业捕捞、航线开发等争夺有限资源等问题,深远海可开发范围更广,风能资源更丰富,风速风频更优质。同时,“单 30”政策(新建海上风电场需离岸距离 30km 以外或者水深 30m 以上)的出台也推动海风走向深远海。

据国金证券统计,江苏、广东、福建、山东、上海、广西、天津各省均提出了深远海规划规模或进行了深远海示范项目的前期招标,合计规模达 52GW。其中,广东已于2023年6月启动国内首个国管海域海风项目竞配,广西、江苏分别于 23 年启动深远海风电项目前期招标。

2023年9月,国家能源局发布的《关于组织开展可再生能源发展试点示范的通知》中,明确建立深远海风电技术示范。主要支持大容量风电机组由近(海)及远(海)应用,重点探索新型漂浮式基础、±500千伏及以上电压等级柔性直流输电、单机15兆瓦及以上大容量风电机组等技术应用,并推动海上风电运维数字化、智能化发展。

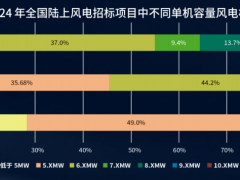

在政策及市场双重驱动下,风电产业积极响应。据统计,2023年以来国内海上风机中标项目的风机平均功率为 8.6MW,国内海上风机招标项目的平均功率已达 9.8MW。

风机大型化速度继续加快。在近期的海上招标中甚至出现了18MW+风机的身影,如华能玉环2号海上风电项目EPC总承包中标候选人公示,中国电建集团华东勘测设计研究院中标,该项目离岸距离34km,水深36~40m。拟采用单机容量12MW及以上风机机组(暂定6台18MW科技示范机型),总规模容量504MW。

还有深圳能源汕尾500MW海上风电项目开标,中能建广东院中标。该项目场址中心离岸距离33km,水深43-48m,项目规划装机总容量为500MW,拟布置27台18.8MW风机。

攻关漂浮式

除固定式结构外,现阶段漂浮式海风仍处于早期。2021年8月我国首台漂浮式海上风机“三峡引领号”完成吊装。

2023年,“扶摇号”“海澜号”等深远海漂浮式样机相继并网发电,漂浮式风光渔融合项目“国能共享号”即将投产。

12月,万宁海上漂浮式项目发布风机中标公告,规划装机容量为 1GW,一期装机规模为 200MW,包括100MW试验样机工程和100MW 示范工程,2025年底全部建成并网;二期工程装机容量800MW,计划于2027年底建成并网。该项目是我国首个规模化深远海项目,也是全球最大商业化漂浮式海上风电项目,中车株洲所、东方电气、运达股份、上海电气中标。

国电投牵头申报的“超大型深远海漂浮式风电机组基础关键技术及应用”项目也于近日正式获批立项,中国海洋工程装备技术公司、浙江大学、金风科技、广州打捞局等校企将共同攻关。

据国电投介绍,该项目针对现有漂浮式样机单机容量低、单位兆瓦基础用钢量高、造价高,规模化开发困难的难题,将形成一整套深远海漂浮式风电机组基础设计、制造、运输与安装试验技术,为研发高承载、低成本、高可靠深远海超大型漂浮式风电机组基础提供技术方案,并形成系列创新成果,在广东海域进行16兆瓦级漂浮式风电样机不少于半年的实海测试验证。

另外,目前国内现有漂浮式风电基础供应商以造船企业为主。据悉,已投运的“引领号”“扶摇号”的漂浮式基础分别由惠生海工、黄埔文冲建造。同时,泰胜风能、大金重工等塔筒企业已有漂浮式基础的相关产品及技术储备,也将助力漂浮式向规模化应用发展。

更重要的,漂浮式基础的降本有望成为其商用化的关键。

在成本方面,国联证券表示,在国内省管海域的海风项目及固定式海风项目的成本构成中,风机的占比最高,在 30%-40%之间,省管海域的海风项目平价主要依托于海上风机价格下降;漂浮式海风项目成本构成中,风机的比例下降明显,风机占漂浮式海风成本比例为 14%,浮式基础成本占比最高,达到 31%,未来或成为漂浮式海风项目降低建设成本的关键。

招商银行研究院同样指出,对比固定式与漂浮式二者的成本结构,漂浮式海风中风机成本占比明显下降,而浮式基础、系泊系统和施工安装等“基础和安装”成本则占到 66%。目前,漂浮式海风单位造价在 4-5 万元/kW,2025年有望降低约 40%,2030 年可能进一步下降到 1.7 万元/kW 左右,预计“十五五”期间深远海海风的投资规模可能大幅增加至 1.02 万亿元。

2024年海风产业集群建设加快

2023年,为更好支撑海上风电产业发展,以产业集群为基础的基地化发展成为各沿海省市、风电企业布局海上风电装备制造与推动项目并网的重要抓手。

有数据显示,截至2023年11月,国内沿海省区市已有约17个大型海上风电产业集群落地。其中,广东(阳江)国际风电城、汕头国际风电创新港、北部湾风电零碳产业基地、东营海上风电装备产业园、广西防城港海上风电装备制造产业园等均打出2030年千亿元年产值目标。结合各基地阶段性产值数据,国内海上风电大型产业基地总产值逼近万亿。

2023年7月,金风科技公告,拟在河北秦皇岛建设新能源装备产业基地,总投资金额为133亿元人民币,这是公司继在浙江温州建设深远海上风电等项目后的又一大动作。

而在金风科技温州深远海海上风电零碳总部基地,浙江省首台16MW海上风力发电机组已于1月正式下线。据金风科技介绍,该基地按25MW级以上超大容量机组生产需求进行设计、建设,是中国风电行业最大的整机生产制造基地,可以覆盖未来十年内的风机生产组装需求。

作为粤东海上风电基地主阵地的“汕头国际风电创新港”,也正在加快打造全球首个集研发设计、工艺流程、生产制造、检测认证“四个一体化”的全产业链风电产业集群。2023年末,“四个一体化”海上风电装备制造产业园项目建成交付,40兆瓦级风电机组电气及动力学六自由度实验平台、海上风电培训中心等项目陆续开工建设。也正是在汕头,明阳智能MySE18.X-20MW海上风电机组正式下线,成为我国海上风电发展的又一里程碑。

除以上外,我国首个国家级海上风电研究与试验检测基地于2023年12月在福建开工建设,计划于2024年整体建成投运。在山东乳山基地,总投资89亿元的明阳智能、远景能源、中车同力、豪迈科技、海力科技、克莱特菲尔等6个装备制造项目一期均已投产;总投资20亿元的中天海缆正加速建设。

更多产业集群及海上风电基地如火如荼地建设中,预计2024年我国海上风电产业链将更加完善。随着海风产业基地的规模化发展,我国风电产业也将具备更强大的底气与能力,开启迈向深远海的征程。大海的浩瀚与未知,将成为风电产业探索与发展的新舞台。

微信客服

微信客服 微信公众号

微信公众号

0 条